PER ou Assurance Vie : quelles différences ?

Le PER et l'assurance vie sont deux investissements qui comportent d'importantes différences. Quelles sont les avantages et inconvénients de chacun ?

Différences PER et Assurance vie

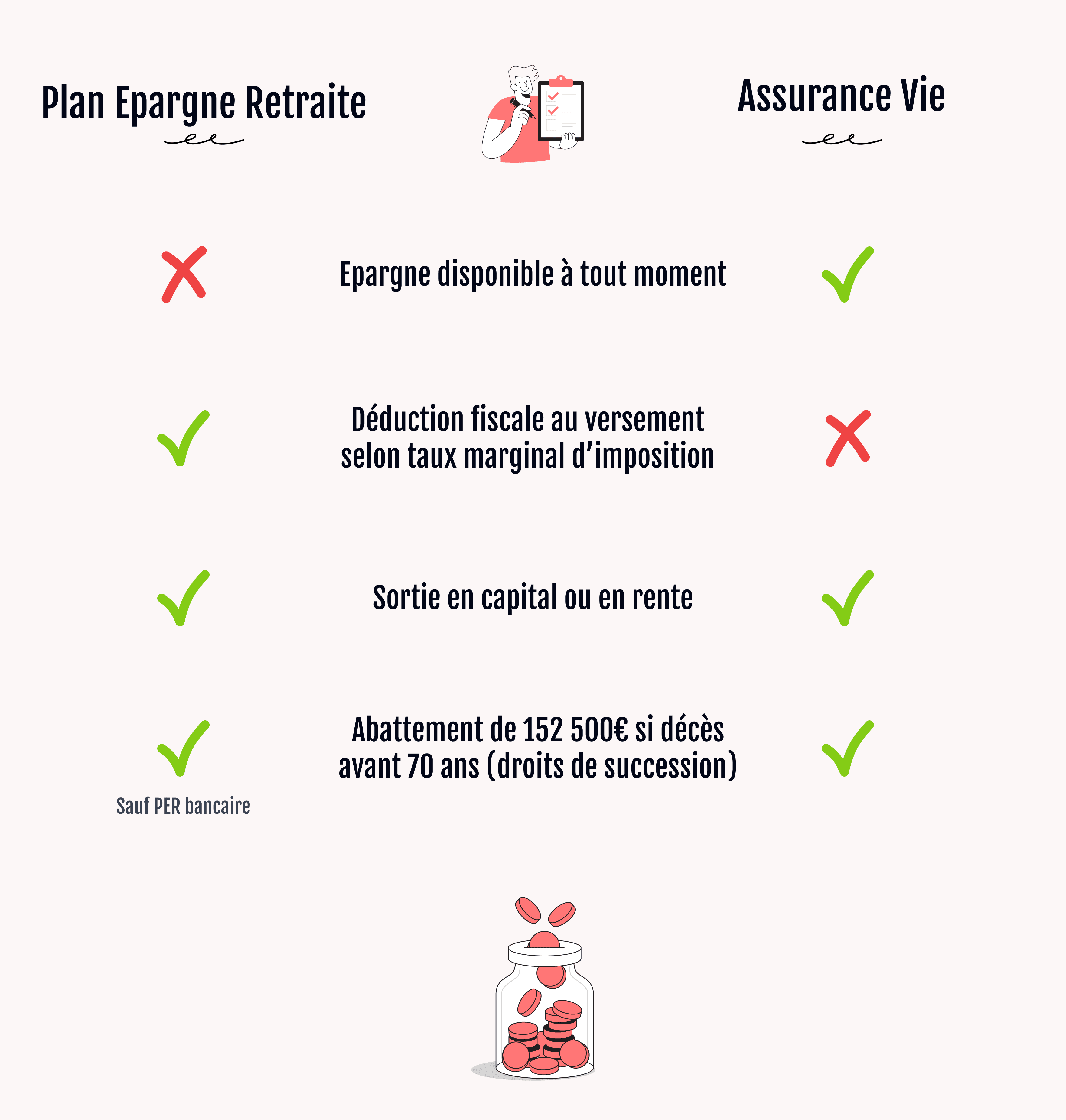

Le tableau ci-dessous vous résume les principales différences entre un Plan Epargne Retraite (PER) et une Assurance Vie. Les différences sont importantes, tant sur la fiscalité que sur la liquidité (la facilité de sortir du PER ou de l'assurance vie), mais ils comportent aussi certaines similitudes. Le détail dans ce tableau récapitulatif :

PER | Assurance Vie | |

|---|---|---|

Durée minimum | Jusqu'à la retraite | Aucune |

Versements | Périodiques ou libres | Périodiques ou libres |

Modes de sorties possibles | ✅ Capital ✅ Rente | ✅ Capital ✅ Rente |

Déduction fiscale sur les versements | ✅ Oui (non obligatoire) | ❌ Non |

Abattement fiscal succession en cas de décès | ✅ Oui | ✅ Oui |

Fiscalité sortie en capital | ⤷ Entre 0 et 8 ans : 30% sur les plus values. ⤷ Après 8 ans : abattement de 4600€ (célibataire) ou 9200€ (couple). Imposition de 24.7% à 30% selon le versement. | ⤷ Capital imposé à l'IR |

Fiscalité sortie sous forme de rente | Imposition au titre des pensions après abattement de 10% | Taux d'imposition dégressif selon âge |

Gestion financière | ✅ Unités de comptes | ✅ Unités de comptes |

Transfert | ✅ Possible, sans contrainte et sans frais après 5 ans (frais minimes avant 5 ans) | ✅ Possible mais en perdant l'avantage de la date d'ouverture de l'assurance vie (et l'avantage fiscal après 8 ans) |

Structure de frais | Similaire | Similaire |

Horizon d'investissement | Long terme | Court, moyen ou long terme |

Comparez les 10 meilleurs PER : performances, frais, fonds euro.

Comment choisir ?

Même s'il s'agit de préparer votre retraite, l'assurance vie peut être un choix d'investissement face au plan d'épargne retraite. Comment choisir dans ce cas si vous prévoyez d'ouvrir un PER ou une assurance vie ?

Supports d'investissements

Globalement, les supports d'investissements et la gestion de votre épargne diffèrent peu entre une assurance vie et un PER.

Vous retrouverez des unités de comptes : OPCVM, ETF (trackers) des FCP et d'autres types de supports (SCPI, monétaire, ...).

Vous trouverez également un fonds euro, sauf si vous investissez dans un PER bancaire (ou PER "compte-titres") vous n'aurez cependant pas de fonds euro disponible (c'est le cas du PER Yomoni par exemple ou du PER Crédit Agricole CTO).

Globalement, si vous avez déjà choisi entre assurance vie et PER, il sera plutôt intéressant de comparer contrat par contrat (voir notre comparatif de PER individuels).

Liquidité

La principale différence est surtout la liquidité : une assurance vie peut être débloquée à tout moment, alors qu'un PER (produit dit "tunnel") ne peut être débloqué que lors du départ à la retraite, pour l'achat d'une résidence principale ou dans des cas d'accidents de la vie (endettement, décès du conjoint, ...).

Avantage donc à l'assurance vie pour la liquidité face au plan épargne retraite.

Fiscalité

La fiscalité est un autre point différentiant important entre le PER et l'assurance vie : cette dernière ne permet pas de déduction fiscale sur les versements alors que le PER le permet. Mais attention, il y a une contre-partie : le capital est imposé à la sortie du PER si vous avez opté pour une déduction fiscale sur les versements.

Cependant, cette déduction fiscale est un vraie avantage, puisqu'elle constitue une avance de trésorerie que vous pouvez investir et faire fructifier grâce à la force des intérêts composés. Si vous avez un taux marginal d'imposition important (30% et +), le PER est donc un excellent outil pour réduire son impôt et investir.

Versements

Egalité entre le PER et l'assurance vie : vous pouvez mettre en place un versement régulier ou un versement ponctuel.

Modalités de sortie

Vous pouvez sortir en capital ou sous forme de rente, pour le PER et pour l'assurance vie. Les modalités de sortie sont donc assez similaires.

Désignation des bénéficiaires

Similaire pour le PER et pour l'assurance vie : vous désignez librement vos bénéficiaires. C'est à eux que revient votre épargne en cas de décès.

Protection du conjoint survivant : avantage au PER

Pour un couple, le PER peut être intéressant si chaque conjoint souscrit à un PER et désigne l'autre comme bénéficiaire en cas de décès.

En cas de décès d'un des conjoints, l'économie réalisée sur la déductibilité des versements à l'entrée du PER n'est pas reprise lors du dénouement du contrat au profit de l'autre conjoint. Cela permet un premier gain fiscal.

Ensuite, il n'y a pas de prélèvements sociaux sur les intérêts perçus qui sont issus à 100% des unités de compte. Avec une assurance vie, ces prélèvements sociaux auraient été dus.

De plus, le conjoint survivant peut liquider son PER (le décès du conjoint constitue une des clauses de sortie anticipée) et ne sera pas imposé sur les versements qui ont fait l'objet d'une déduction d'impôt à l'entrée.

Frais

La structure de frais sur l'assurance vie et sur le PER est assez similaire. Elle varie selon les contrats, mais globalement on retrouve les frais suivants : frais sur versements, frais de gestion (unités de compte et fonds euro) et frais de gestion des supports (impactés directement sur la performance).

On notera toutefois que les meilleurs PER ou assurances vie n'ont pas de frais sur les versements (il est facile d'en trouver avec 0 frais sur les versements).

Des frais à la sortie peuvent aussi être prélevés. On rencontre le plus souvent des frais sur la rente plutôt que sur les sorties en capital.

Modes de gestion

Pour le PER, la gestion horizon retraite est celle par défaut : vous connaissez dès le départ l'allocation de votre PER sur différents fonds, ETF ou fonds euro. Cette évolution tend vers une allocation plus sûre à l'approche de la retraite. La gestion horizon est aussi possible en assurance vie.

D'autres modes de gestions sont possibles (pas sur tous les contrats) : gestion libre (vous décidez vous mêmes sur quels supports investir) ou gestion sous mandat.

La gestion sous mandat consiste à donner mandat à une gestionnaire qui change l'allocation d'actif en fonction des conditions de marché et de son analyse. Elle est donc plus "active" mais ne surperforme pas forcément les autres modes de gestion. Elle comporte par contre fréquemment des frais supplémentaires (pour rémunérer les gérants).

Comparez les 10 meilleurs PER : performances, frais, fonds euro.